Money Review

D – day φαίνεται πως θα είναι η σημερινή για τη Ρωσία, εάν η Μόσχα κάνει πραγματικότητα την απειλή της να αποπληρώνει τα ομόλογά της προς τους επενδυτές από «εχθρικές» χώρες σε ρούβλια. Καθώς η Ρωσία καλείται σήμερα να πραγματοποιήσει πληρωμή ύψους 117 εκατ. δολαρίων σε δύο δολαριακά κρατικά ομόλογα που είχε πουλήσει το 2013, η Fitch ξεκαθαρίζει ότι εάν η πληρωμή αυτή γίνει σε ρούβλια, κάτι τέτοιο θα συνιστά κρατική χρεοκοπία (default). Βέβαια, η ημέρα που θα κηρυχθεί και επίσημα το default θα έρθει μετά από έναν μήνα, όταν δηλαδή λήγει η περίοδος χάριτος των 30 ημερών.

«Σύμφωνα με τα κριτήρια της Fitch, η αξιολόγηση της εν λόγω έκδοσης θα υποβαθμιστεί σε ‘D’ και η μακροπρόθεσμη πιστοληπτική ικανότητα της Ρωσίας σε ‘restricted default’ εάν οι πληρωμές των κουπονιών δεν γίνουν σε δολάρια, όπως προέβλεπαν οι αρχικοί όροι, έως το τέλος της περιόδου χάριτος», αναφέρει ο οίκος αξιολόγησης σε σημερινό σημείωμά του.

Όπως είπε στο Reuters ένας επενδυτής της αγοράς των ομολόγων, πρόκειται για την πιο πολυαναμενόμενη πληρωμή χρέους από την εποχή της ελληνικής χρεοκοπίας, στο αποκορύφωμα της ευρωπαϊκής κρίσης χρέους.

Τι θα γίνει, λοιπόν, μετά το default; Η Capital Economics είναι καθησυχαστική. Ασφαλώς η χρεοκοπία θα έχει μεγάλη συμβολική σημασία, όμως όχι και τόσο σοβαρές επιπτώσεις στη Ρωσία και τον υπόλοιπο κόσμο. «Για τη Ρωσία, το βασικό κόστος θα είναι ότι θα βρεθεί αποκλεισμένη από τις διεθνείς αγορές ή τουλάχιστον αντιμέτωπη με υψηλότερο κόστος δανεισμού για μια παρατεταμένη περίοδο», εξηγούν οι αναλυτές. Όμως, οι κυρώσεις της Δύσης το έχουν ήδη κάνει αυτό, έτσι και αλλιώς. Και με δεδομένη τη σχετικά ισχυρή δημοσιονομική της κατάσταση, η ρωσική κυβέρνηση δεν εξαρτάται από τους ξένους επενδυτές για τη χρηματοδότησή της.

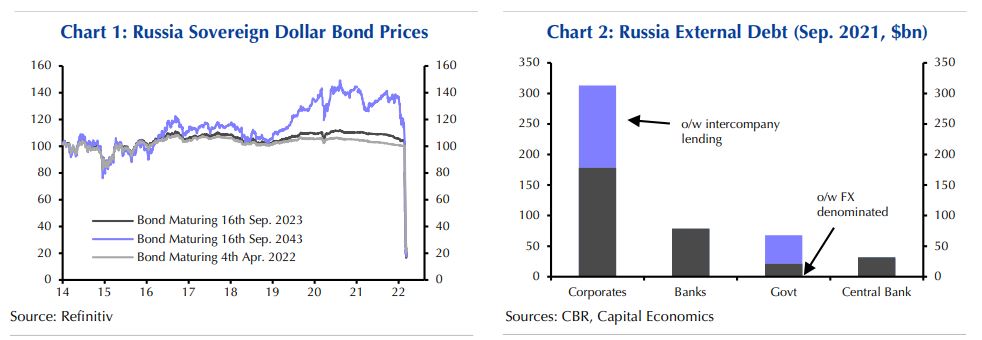

Για τους ξένους επενδυτές, μία χρεοκοπία έχει σε μεγάλο βαθμό προεξοφληθεί ήδη, όπως δείχνουν τα ομόλογα. Και σύμφωνα με κάποια δημοσιεύματα, οι πιστωτές έχουν ήδη κάνει διαγραφές για τις θέσεις τους. «Επιπλέον, το συνολικό μέγεθος του ρωσικού χρέους σε ξένο νόμισμα που βρίσκεται στα χέρια ξένων είναι σχετικά μικρό, περίπου στα 20 δισ. δολάρια», προσθέτει η Capital Economics.

Ακόμα και εάν η Μόσχα σταματήσει τις πληρωμές προς ξένους επενδυτές σε όλα τα ομόλογα (τοπικού και ξένου νομίσματος), το συνολικό ποσό των 70 δισ. δολαρίων δεν είναι μεγαλύτερο από το χρέος στο οποίο κήρυξε στάση πληρωμών η Αργεντινή το 2020, χωρίς να προκαλέσει αναταραχές στις διεθνείς αγορές, επισημαίνει ο οίκος.

Σε κάθε περίπτωση, η Capital Economics εντοπίζει δύο κινδύνους: Πρώτον, να υπάρξει μία συστημική τράπεζα με μεγάλη έκθεση στα ρωσικά ομόλογα, που θα μπορούσε να προκαλέσει «contagion» (μετάδοση της κρίσης) στο ευρύτερο χρηματοοικονομικό σύστημα. Και δεύτερον, να πυροδοτηθεί ένα ντόμινο από χρεοκοπίες ρωσικών επιχειρήσεων, των οποίων τα εξωτερικά χρέη είναι πολύ μεγαλύτερα από εκείνα της κυβέρνησης.

Οι επόμενες κρίσιμες ημερομηνίες

Σε κάθε περίπτωση, οι σημερινές πληρωμές τόκων είναι μόνο το πρώτο από τα πολλά crash tests του επόμενου διαστήματος. Στο υπόλοιπο του Μαρτίου, η Ρωσία θα πρέπει να πληρώσει άλλα 615 εκατ. δολάρια, ενώ στις 4 Απριλίου λήγουν ομόλογα 2 δισ. δολαρίων.

Τα σενάρια

Το ευνοϊκότερο σενάριο θα ήταν η Μόσχα να κάνει την πληρωμή κανονικά, σε δολάρια, κάτι που θα δώσει τέλος στις ανησυχίες περί default. Άλλωστε, μεγάλες ρωσικές επιχειρήσεις, όπως οι Gazprom και Rosneft έχουν κάνει πληρωμές σε διεθνή ομόλογά τους τις τελευταίες 10 ημέρες.

Εάν η Μόσχα δεν πληρώσει καθόλου, τότε θα αρχίσουμε να μετράμε αντίστροφα τις 30 ημέρες, έως τη λήξη της περιόδου χάριτος.

Και εάν η Ρωσία πληρώσει σε ρούβλια, τότε όπως ξεκαθαρίζει και η Fitch, αυτό θα συνιστά default. Όμως και πάλι, η περίοδος χάριτος των 30 ημερών θα ισχύει.